Le rendement locatif est l’un des indicateurs privilégiés des investisseurs pour évaluer l’intérêt d’un bien ou du marché immobilier dans une ville précise. Le rendement d’un investissement locatif, indique ce que rapporte chaque année la location d’un bien. Plus le pourcentage de rendement est élevé, plus l’investissement est rentable.

Il existe 3 manières différentes de calculer le rendement d’un investissement locatif, brut, net et net d’impôt. Dans cet article je t’explique comment calculer les trois types de rendement afin d’obtenir le cash-flow d’un projet locatif ;

Inscris-toi à la newsletter pour recevoir directement dans ta boite mail les nouveaux contenus.

Quel sont les chiffres à prendre en compte ?

Le prix du bien

Le prix du bien est la base du calcul de rendement, mais attention il ne s’agit pas uniquement du prix d’achat du bien. Il s’agit plus précisément de la somme des éléments suivants :

- Le prix d’achat, c’est le prix que tu règles au vendeur.

- Les frais d’agence, viennent s’ajouter quand un agent immobilier fait l’intermédiaire entre le vendeur et toi.

- Les frais de notaire, 8% du prix d’achat pour un terrain ou un bien ancien et 2,5% pour un bien neuf.

- Le coût des travaux, est à prendre en compte si tu effectues des travaux de construction ou de rénovation.

Les loyers

Le loyer généré par un investissement locatif est un élément essentiel pour calculer le rendement. Si ton bien possède un ou plusieurs lots tu dois prendre en compte la somme des loyers charges comprises !

Les charges

Dans un projet d’immobilier locatif, il existe de nombreuses charges qui t’incombent en tant que propriétaire ;

- Le crédit, si tu achètes ou finances les travaux à l’aide d’un emprunt bancaire.

- La taxe foncière, obligatoire en France pour tout propriétaire foncier.

- Les charges de copropriété, si tu achètes par exemple un appartement dans un immeuble.

- Les frais de gérance, si tu souhaites déléguer la gestion locative à une agence.

- L’assurance PNO, appelée aussi l’assurance bailleur, elle est obligatoire.

- L’assurance loyer impayé (GLI), pas obligatoire mais permet de te rassurer.

- La redevance SPANC, si ton bien n’est pas raccordé au tout à l’égout mais à une fosse septique.

Le rendement brut

Il s’agit du calcul le plus basique, il prend en compte uniquement le prix global du bien et les loyers ;

Prenons l’exemple d’un petit immeuble de 3 appartements avec un peu de travaux, dans une ville moyenne :

- Prix d’achat : 160 000€ FAI (Frais d’Agence Inclus)

- Notaire : 13 000€

- Travaux de rafraîchissement : 27 000€

Le coût total du projet est donc de 200 000€.

- 1 T2 loué 450€/mois

- 1 T3 loué 600€/mois

- 1 T3 loué 650€/mois

Montant total des loyers 1 700€/mois x 12 = 20 400€/an

Ce qui nous donne (20 400 / 200 000) x 100 = 10,2% de rentabilité brute.

La rentabilité brute est une bonne base mais ce n’est pas suffisant, on est quand même loin de la réalité, il faut pousser la réflexion encore plus loin pour trouver le cash-flow.

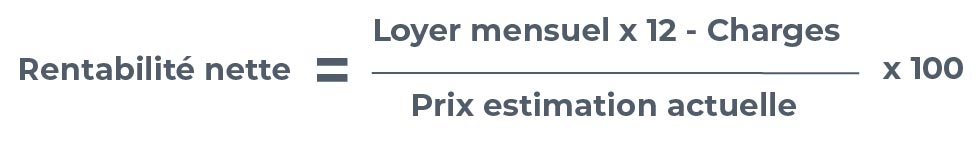

Le rendement net (Cash-flow)

Quand tu achètes un bien immobilier il y a de nombreuses charges que tu vas devoir payer en tant que propriétaire. Se sont ces charges qu’il faut prendre en compte pour trouver ta rentabilité nette avec la formule suivante :

C’est ce calcul qui te dira si l’investissement est vraiment rentable ou pas.

Gardons le même exemple que précédemment mais rajoutons les charges suivantes :

- Taxe foncière : 1 800€/an

- Assurance bailleur : 300€/an

- Crédit immobilier : 1 000€/mois soit 12 000€/an (sur 20 ans avec un taux moyen de 1,5%)

Soit un total de charge de 14 100€/an et un revenu après charges de 20 400 – 14 280 = 6 300€/an.

Ce qui donne (6 300 / 200 000) x 100 = 3,15% de rentabilité nette.

Le chiffre est tout de suite moins sexy mais il est tout de même supérieur aux rendement des principaux placements bancaires disponible. Il faut également prendre en compte le montant en € pour savoir si le jeu en vaut la chandelle. Dans notre cas on dégage tout de même 6 300€/an de revenu. Ce qui est loin d’être négligeable pour un investissement passif.

Mais attention si tu achètes un appartement en copropriété tu auras des charges supplémentaires. Il en est de même si tu souscris à une assurance GLI ou si tu passes par une agence pour gérer ta location. Ces charges supplémentaires viendront amoindrir encore un peu ta rentabilité nette.

Le rendement net/net

Il ne faut pas oublier qu’en France tous les revenus sont imposés, et les revenus en immobilier ne font pas exception à la règle. Pour savoir réellement ce que tu gagnes tu devras donc prendre en compte la fiscalité de ton projet. Le calcul du rendement nette d’impôt est donc le calcul ultime. Mais il diffère suivant le statut juridique que tu auras choisi pour l’achat de ton bien immobilier ; Nom propre, LMNP, SCI (IS ou IR), SAS et bien d’autres.

Chacun de ces statuts possède des spécificités fiscales qui peuvent être très compliquées à comprendre et à retenir. Mais attention, il ne faut surtout pas ignorer la fiscalité d’un projet immobilier, cela peut s’avérer fatal ! Il n’est effectivement pas rare qu’en choisissant le mauvais statut juridique un projet passe d’un cash-flow positif à négatif. Il est donc préférable de s’entourer d’un expert comptable spécialisé en immobilier à qui tu délégueras cette partie. Il saura te conseiller et t’accompagner tout au long de la gestion de ton patrimoine immobilier.

Ne pas confondre le rendement et la rentabilité

Le calcul du rendement ne se base que sur ce que produit le capital investi pendant une période donnée. Contrairement au calcul de la rentabilité qui tient compte de la variation éventuelle de la valeur du capital investi. En clair, rentabilité = rendement +/- variation de la valeur des capitaux investis.

Lorsqu’on investit dans un bien locatif, le rendement locatif nous indique ce que nous rapporte chaque année la location du bien. Tandis que la rentabilité tient compte d’une éventuelle plus-value ou moins-value résultant de la vente du bien immobilier qui est mis en location