Le crowdlending ou prêt participatif a révolutionné le monde du financement en offrant une alternative aux prêts traditionnels tout en permettant aux investisseurs d’obtenir des rendements attractifs. Parmi les nombreuses plateformes de crowdlending disponibles, PeerBerry se distingue par sa simplicité d’utilisation, sa transparence, et son approche sécurisée. La plateforme à su s’imposer comme un acteur clé et incontournable dans le domaine.

Dans cet article je vous donne mon avis sur PeerBeery. Nous explorerons en profondeur ce qu’est PeerBerry, comment elle fonctionne, ses avantages, les risques associés, et les garanties offertes pour protéger les investisseurs.

S’abonner à la newsletter gratuite pour recevoir directement dans sa boite mail du contenu exclusif.

[newsletter_form]

Présentation de PeerBerry

PeerBerry a été fondée en novembre 2017 et est rapidement devenue l’une des principales plateformes de crowdlending en Europe. Fondée par Aventus Group, un acteur majeur dans le secteur des prêts non bancaires opérant dans 17 pays à travers l’Europe, l’Asie et l’Afrique depuis 2009. En tant qu’entreprise sœur de PeerBerry, Aventus Group assure une solide assise financière à la plateforme.

PeerBerry a été conçue pour offrir une alternative solide et sécurisée aux investisseurs en quête de rendements élevés. La plateforme vise à simplifier le processus de prêt pour les emprunteurs et à offrir des opportunités d’investissement attrayantes pour les prêteurs.

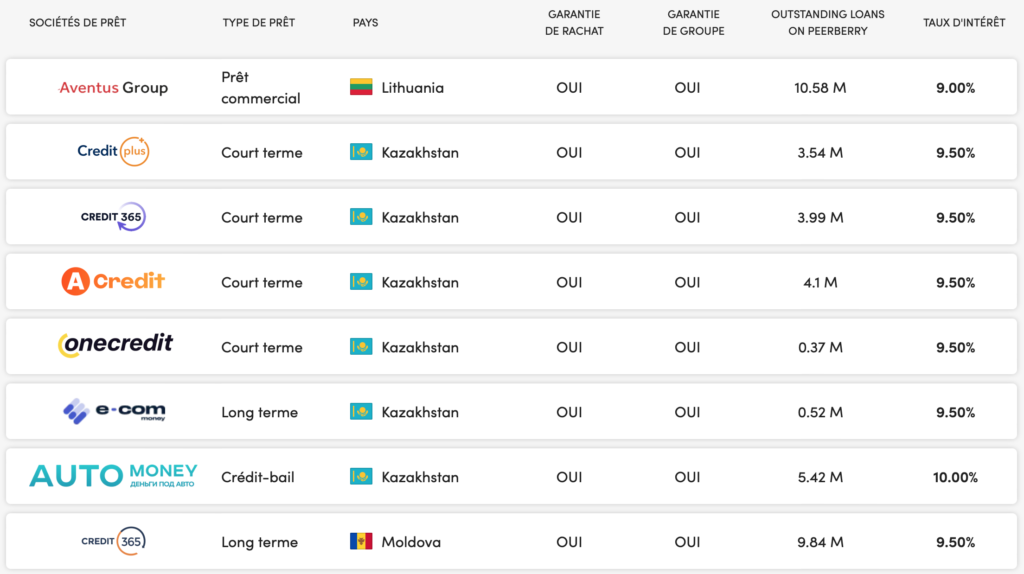

La plateforme s’est au fil du temps associée à plusieurs sociétés de prêt réputées tel que Gofingo Group, un autre leader dans le secteur du crédit à la consommation, renforçant ainsi sa crédibilité et sa stabilité. Ces partenariats stratégiques offrent à PeerBerry une base robuste lui permettant de proposer une gamme variée de produits financiers et de maintenir des normes élevées en matière de qualité et de sécurité.

C’est cette diversité qui rend la plateforme attrayante pour les investisseurs à la recherche de solutions de crowdlending fiables.

Comment fonctionne PeerBerry ?

PeerBerry est une plateforme de financement participatif, également appelée crowdlending. C’est en fait une place de marché qui permet aux investisseurs (particuliers ou entreprises) de prêter de l’argent à des particuliers ou des entreprises à travers les sociétés de prêts listés sur la plateforme. L’investisseur à le choix d’investir à partir de 10€ seulement sur différent types des prêts couvrant des besoins divers tels que :

- des prêts à la consommation, dont les prêts à court terme peuvent aller de 30 jours à 120 jours tandis que ceux à long terme peuvent aller jusqu’a 4 ans.

- des prêts de leasing, sont des prêts automobiles accordés aux particuliers, dont la durée résiduelle peut aller de 3 mois à 3 ans.

- des prêts commercial, pour investir dans différents projets de développement commercial avec une durée résiduelle allant de 90 jours à quelques années.

- des prêts immobiliers, pour investir dans divers projets immobiliers, avec une durée résiduelle de 1 à 2 ans.

Les sociétés de prêt ont pour responsabilité d’évaluer la solvabilité des emprunteurs, de leur accorder des prêts puis de les proposer sur la plateforme. Ce qui signifie que contrairement au crowdfunding immobilier lorsqu’un prêt est listé sur PeerBerry, celui-ci à dores et déjà été accordé à l’emprunteur par la société de prêt. La société de prêt ne fait que proposer aux investisseurs de financer ce prêt à leur côté.

PeerBerry offre aux investisseurs la possibilité d’investir en manuel ou en automatique grâce à une interface utilisateur claire et intuitive facilitant la gestion des investissements. Les investisseurs peuvent suivre en temps réel l’état de leurs investissements, les paiements reçus, les retards et la performance globale de leur portefeuille. De plus à l’instar des autres plateformes de crowdlending PeerBerry ne facture aucun frais aux investisseurs.

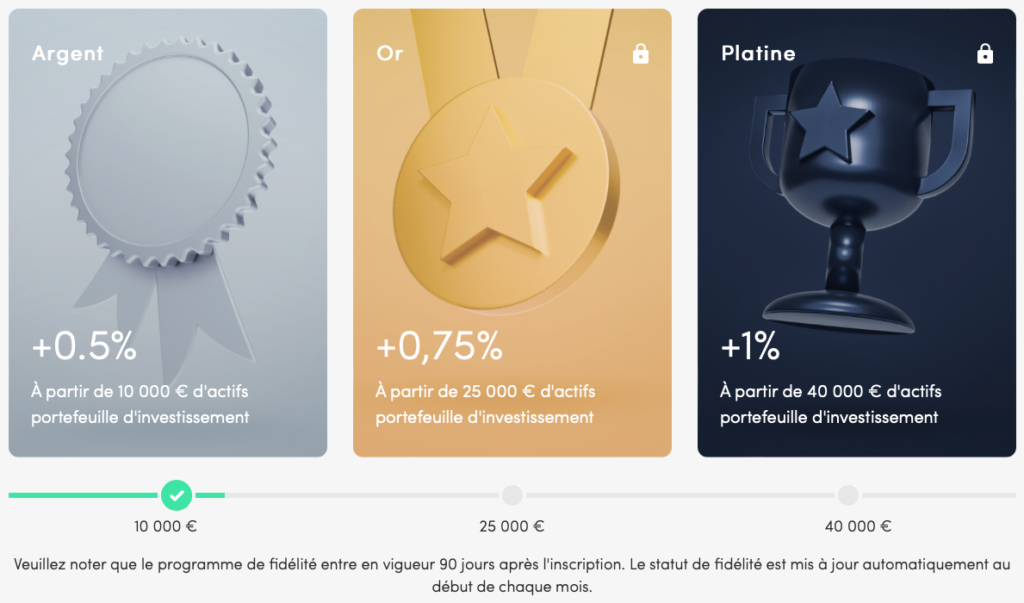

Le programme de fidélité

L’un des éléments que j’affectionne tout particulièrement sur PeerBerry est son programme de fidélité. Les investisseurs les plus fidèles se verrons récompenser par un bonus sur le rendement des investissements qui se décompose en 3 paliers : Argent, Or et Platine :

Rare sont les plateformes qui proposent se type de programme et c’est d’autant plus appréciable qu’il soit disponible sur une plateforme aussi qualitative.

S’inscrire sur PeerBerry

PeerBerry propose un processus d’inscription simple, efficace et très peu restrictif. Après avoir vérifié votre numéro de téléphone, PeerBerry procède à la vérification de votre identité afin de se conformer aux lois européennes de lutte contre le blanchiment d’argent. Pour créer un compte sur PeerBerry, les critères sont :

- Avoir plus de 18 ans

- Posséder un compte bancaire dans l’espace économique européen

La nationalité et le lieu de résidence ne rentre pas en ligne de compte. Une astuce si vous n’êtes pas citoyen européen et que vous rencontrez des difficultés à ouvrir un compte bancaire, il suffit simplement d’ouvrir un compte en euros sur Revolut, Wise ou TradeRépublic par exemple.

Investir sur PeerBerry

Le processus d’investissement sur PeerBerry est simple. Une fois inscrit, l’investisseur peut parcourir les projets disponibles sur la plateforme. Contrairement à Swaper et Robocash, ici l’investisseur peut choisir d’investir manuellement ou opter pour la fonctionnalité d’Auto Invest. Cette dernière fonctionnalité permet d’automatiser ses investissements selon des critères prédéfinis (montant, taux d’intérêt, durée, etc.).

L’investissement manuel

Dans ce cas, l’investisseur sélectionne lui-même les prêts sur lesquels il souhaite investir en fonction de critères qui lui sont propres : montant prêté, taux d’intérêt attendu, durée d’emprunt, type de prêt, localisation géographique de l’emprunteur… Pour faciliter ce travail de sélection, l’investisseur peut également mettre en place et sauvegarder différents filtres de critères afin de pouvoir semi-automatiser sa recherche de prêts lorsqu’il souhaite investir ou réinvestir.

Auto-invest

Compte tenu de l’engouement que connais la plateforme auprès des investisseurs, les prêts listés sur PeerBerry se finances très rapidement. Par conséquent il est intéressant de mettre en place un investissement automatique pour maximiser ces chances d’investir.

Il faudra alors spécifier le montant que vous souhaitez investir par prêt, la durée souhaitée des prêts, les montants à investir, les sociétés de prêt ciblées. La plateforme s’occupera alors de réaliser les investissements à votre place sans qu’aucune action de votre part ne soit requise.

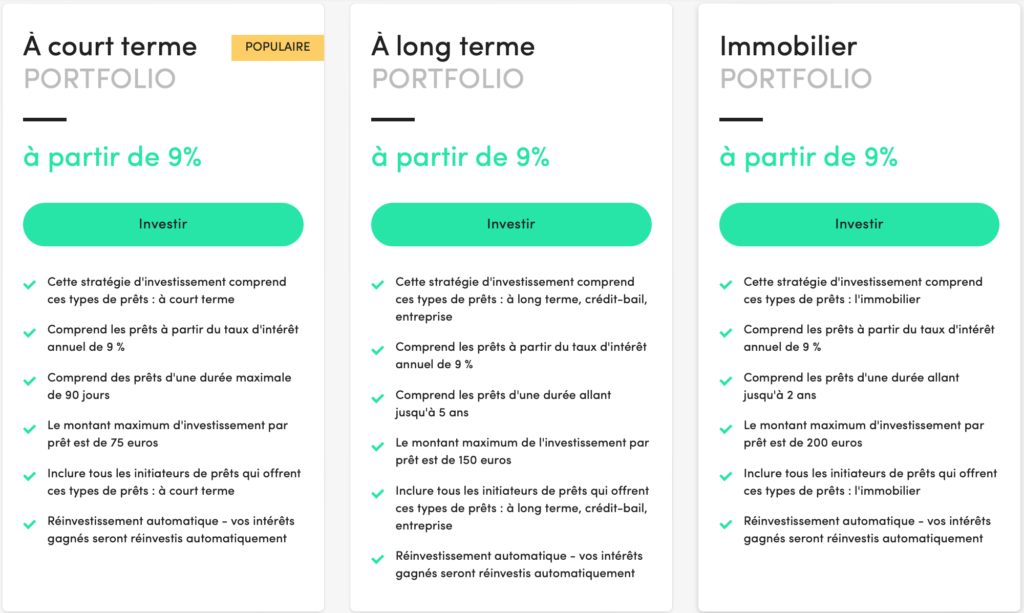

Les stratégies PeerBerry

PeerBerry propose également 3 stratégies d’investissement automatique pour celles et ceux qui souhaitent entièrement déléguer la gestion de leurs actifs ;

Le point négatif de cette solution est que ces 3 stratégies s’approvisionneront sur l’ensemble des sociétés de prêt, ce que personnellement je ne fais pas car j’estime que certaines sociétés de prêts et/ou pays sont plus risqués que d’autres. Par ailleurs, l’intégralité de votre capital et des intérêts générés seront réinvestis automatiquement tant que vous ne mettez pas fin à la stratégie sélectionnée.

Les avantages de PeerBerry

Si PeerBerry est devenu une plateforme incontournable du crowdlending c’est parce qu’elle offre de nombreux avantages aux investisseurs ;

- Accessibilité : PeerBerry offre un accès facile aux opportunités de prêt pour les investisseurs et ce quelque soit leur nationalité. La plateforme permet d’investir à partir de 10€ seulement ce qui rend l’investissement accessible au plus grand nombre.

- Diversification : Les investisseurs peuvent diversifier leur portefeuille en choisissant parmi une variété de type de prêt, et une diversité géographique réduisant ainsi le risque global de leur investissement.

- Rendements attractifs : Peerberry permet d’obtenir actuellement un rendements moyen supérieur à 11%, offrant ainsi une opportunité lucrative pour les investisseurs.

- Taux de défaut nul : Malgré plusieurs crises importantes tel que le COVID et la guerre en Ukraine, PeerBerry affiche encore un taux de défaut de 0%. C’est sans conteste l’une des plateformes les plus sûres dans le domaine.

- Auto-Invest : La fonctionnalité d’investissement automatique simplifie le processus d’investissement, garantissant que les fonds sont investis de manière optimale sans intervention constante de l’utilisateur.

- Programme de fidélité : PeerBerry offre aux investisseurs les plus fidèle un bonus qui se décompose en 3 paliers allant de +0,5% à + 1% de rendement supplémentaire sur les investissements.

- Communication : PeerBerry met un point d’honneur à fournir des informations claires et détaillées sur la plateforme et par mails, permettant aux investisseurs de prendre des décisions éclairées.

- Service client : Pour les avoir déjà sollicité plusieurs fois, je peux affirmer que la plateforme offre un support client réactif. Ils répondrons à toutes vos questions que vous leur poserez par mail ou via le chat.

Les risques associés à PeerBerry

Comme tout investissement, le crowdlending sur PeerBerry comporte des risques que les investisseurs doivent comprendre avant de s’engager :

- Risque de défaut de paiement : Le principal risque associé au crowdlending est le défaut de paiement de l’emprunteur. Bien que PeerBerry offre une garantie de rachat (BuyBack), cette protection n’est pas infaillible, notamment en cas de crise économique majeure.

- Risque de liquidité : Les investissements sur PeerBerry sont souvent de nature à moyen terme, ce qui signifie que les fonds investis ne sont pas facilement accessibles avant la fin de la période de prêt. Il n’y a pas de marché secondaire pour revendre les prêts avant leur échéance, ce qui limite la liquidité de l’investissement.

- Risque économique : Les performances des investissements peuvent être affectées par des facteurs économiques plus larges, tels que des récessions ou des changements dans la politique monétaire, qui pourraient influencer la capacité des emprunteurs à rembourser leurs prêts.

- Risque de contrepartie : La solvabilité des sociétés de prêt affiliées à PeerBerry est un facteur clé de la sécurité des investissements. En cas de faillite de l’une de ces sociétés, les investisseurs pourraient subir des pertes.

- Risque de fraude : Il peut y avoir des risques associés à l’utilisation de la plate-forme si les mots de passe des utilisateurs sont volés ou divulgués. Si un tiers accède au compte de l’utilisateur, par exemple avec des mots de passe volés ou si l’utilisateur oublie de se déconnecter du compte de la plate-forme sur un appareil utilisé publiquement, le tiers peut accéder à ses données et effectuer des actions sur la plate-forme.

- Moins de Réglementation : Le crowdlending est moins réglementé que les institutions financières traditionnelles. Les activités commerciales de PeerBerry ne relèvent d’aucune autorité de surveillance financière, ce qui peut entraîner des incertitudes supplémentaires pour les investisseurs.

Les garanties que proposes PeerBerry

Pour contrebalancer ces risques, PeerBerry met en place plusieurs mécanismes de protection pour les investisseurs :

- Coopération avec des sociétés de prêt solides : PeerBerry collabore avec des sociétés de prêt ayant une solide assise financière et une bonne réputation. Les partenaires comme Aventus Group et Gofingo Group sont des acteurs établis dans le secteur financier, ce qui réduit le risque de contrepartie.

- Garantie de rachat (BuyBack) : La garantie de rachat est l’un des principaux dispositifs de protection de PeerBerry. Si un prêt devient défaillant (généralement après 60 jours), la société de prêt affiliée s’engage à racheter le prêt en défaut, y compris les intérêts accumulés afin de rembourser les investisseurs. Ce mécanisme offre une sécurité accrue aux investisseurs, même si cette garantie dépend de la solidité financière de la société de prêt.

- Garantie de groupe : Dans le cas où une société de prêt serait confronté à des problèmes financiers et ne serait pas en mesure de mettre en œuvre une garantie de rachat, la garantie de groupe assure une protection supplémentaire pour les investisseurs. Les principaux partenaires de PeerBerry, Aventus Group et Gofingo Group, ont signé des accords de garantie supplémentaires avec les sociétés de prêts. Cela signifie qu’en cas d’insolvabilité d’une société de prêt, se sont les autres sociétés du groupe qui couvriront toutes les responsabilités afin de protéger les investisseurs et de maintenir la bonne réputation de l’ensemble du groupe.

- Diversification des prêts : PeerBerry encourage la diversification en proposant une large gamme de projets. Les investisseurs peuvent répartir leur capital sur plusieurs prêts, ce qui diminue le risque de pertes importantes en cas de défaut sur un ou plusieurs prêts.

- Contrôle régulier de la solvabilité : PeerBerry effectue des contrôles réguliers sur la solvabilité de ses partenaires de prêt, s’assurant ainsi que seules les entreprises financièrement stables sont autorisées à proposer des prêts sur la plateforme.

- Transparence et communication : PeerBerry maintient une transparence totale avec ses investisseurs, en fournissant des mises à jour régulières et en assurant un service client réactif pour répondre aux questions ou préoccupations des investisseurs.

- Authentification à 2 facteurs (2FA) : Afin de sécuriser l’accès à son compte, PeerBerry offre aux investisseurs la possibilité d’activer la 2FA. A chaque connexion l’investisseur est invité à saisir un code à usage unique reçu par e-mail ou sms pour vérifier son identité.

Mon avis sur PeerBeery

PeerBerry s’impose comme une plateforme de crowdlending de premier plan, grâce à sa simplicité d’utilisation, ses rendements attractifs, et ses garanties solides. Si elle présente des risques, comme tout investissement, PeerBerry met en place des mécanismes efficaces pour protéger les investisseurs, rendant la plateforme particulièrement attrayante pour ceux qui cherchent à diversifier leur portefeuille tout en bénéficiant de rendements compétitifs.

En fin de compte, PeerBerry offre une opportunité intéressante pour les investisseurs avertis qui souhaitent tirer parti du potentiel du crowdlending, tout en minimisant les risques associés. Si vous envisagez d’investir via PeerBerry, il est essentiel de bien comprendre les mécanismes de la plateforme, de diversifier vos investissements, et de rester informé des conditions économiques et géopolitique qui pourraient influencer la performance de vos investissements.

Toutes ces raisons on fait de PeerBerry ma plateforme favorite pour investir dans le crowdlending. C’est une option solide pour ceux qui recherchent une plateforme de crowdlending fiable et transparente.

Pour rappel, je ne suis pas un conseiller financier, dans cet article, je partage mon analyse et mon point de vue d’investisseur privé. Je reste disponible pour échanger avec vous dans les commentaires ; partagez votre expérience avec PeerBerry ou posez des questions sur le crowdlending, je serais ravi de vous répondre !